Especialista ressalta que mentiras no currículo são mais comuns do que se pensa e dá dicas para identificar a situação.

Selecionar um novo colaborador para uma empresa, não é uma tarefa fácil. Há muitas coisas a serem consideradas durante o processo, como habilidades, domínio técnico, perfil profissional, entre outros pontos.

Além disso, é preciso que os recrutadores tenham uma habilidade para reconhecer mentiras no currículo, já que a situação é mais comum do que muitos imaginam. Durante o processo de entrevista tais mentiras podem causar situações constrangedoras.

Em uma pesquisa realizada pela Robert Half, por exemplo, inconsistências no currículo fazem com que 33% dos líderes entrevistados desistam de uma contratação logo na primeira conversa.

Esse cenário envolve diversas questões, que vão desde o conhecimento técnico sobre determinado tema, à aptidão para línguas estrangeiras.

Diante disso, como o recrutador deve agir quando perceber que determinada informação foi alterada? Quais são as formas mais indicadas para perceber que o candidato está mentindo?

O especialista em compliance e sócio da S2 Consultoria, Mario Junior, ensina algumas formas de identificar esse problema. Confira!

Quais são as mentiras mais comuns apresentadas nos currículos?

Antes de comentarmos sobre como identificar as mentiras no currículo, é interessante observar algumas das mais comuns, apresentadas pelos candidatos. Uma delas envolve o motivo do desligamento da empresa anterior.

Por vezes, o candidato se sente envergonhado ou inseguro de comentar sua última experiência e explicar mais claramente o motivo da sua saída.

A fluência em determinada língua estrangeira ou a experiência em certa área também são motivos de mentira por parte dos candidatos.

Alguns deles omitem o tempo correto que ficaram na empresa antiga ou informam experiências de voluntariado que não aconteceram. Pode ocorrer também a alteração de informações mais pessoais, como estado civil e idade.

Como identificar as mentiras no currículo?

Como você percebeu acima, as mentiras podem ser bem sutis e, muitas vezes, passam despercebidas.

Para evitar que isso ocorra, os recrutadores podem assumir determinados processos, como:

1. Conferência das informações do currículo

A análise do currículo é fundamental para dar base ao recrutador. Além de ser um dos primeiros itens eliminatórios do candidato, o documento apresenta as informações mais importantes sobre as experiências anteriores e objetivos de carreira.

As informações são coerentes? Há algum detalhe ou informação desencontrada? Se necessário, converse com o candidato para conferir as informações.

2. Realização de testes

Os testes são as formas mais práticas do processo seletivo, que ajudam a identificar a capacidade do candidato diante de determinada situação.

Eles não precisam ser longos, desde que sua efetividade facilite a avaliação no processo. Faça com que os testes sejam elencados como uma das etapas do processo seletivo e deixe claro para o candidato que trata-se de uma etapa eliminatória.

3. Atenção à linguagem corporal

A linguagem corporal é assunto de estudo de muitos especialistas, isso porque ela revela bastante coisa.

Para saber se o candidato está mentindo, observe o direcionamento do olhar (se ele está evitando o contato visual, se desvia os olhos ou se olha fixamente para determinado ponto).

Perceba também se ele está comprimindo os lábios, tampando a boca ou enrugando a testa.

4. Solicitação de certificados

A certificação é uma das formas de assegurar, tanto a empresa quanto o candidato, de que ele possui experiência ou conhecimento acadêmico sobre determinado assunto.

O processo de envio pode ser simples e, até mesmo, digitalizado. Você pode, inclusive, estabelecer um prazo para a conferência das informações.

5. Análise de discurso

O discurso, assim como a postura, pode dizer muito. Ao responder suas perguntas, o candidato faz muitas pausas ou não consegue concluir um raciocínio? Isso pode simbolizar algumas coisas, inclusive nervosismo.

Mas, ao mentir, é comum que a pessoa tente desviar o foco da conversa, trazendo um outro assunto para o debate.

Fonte: com informações de Notícias do Mercado Comunicação Corporativa

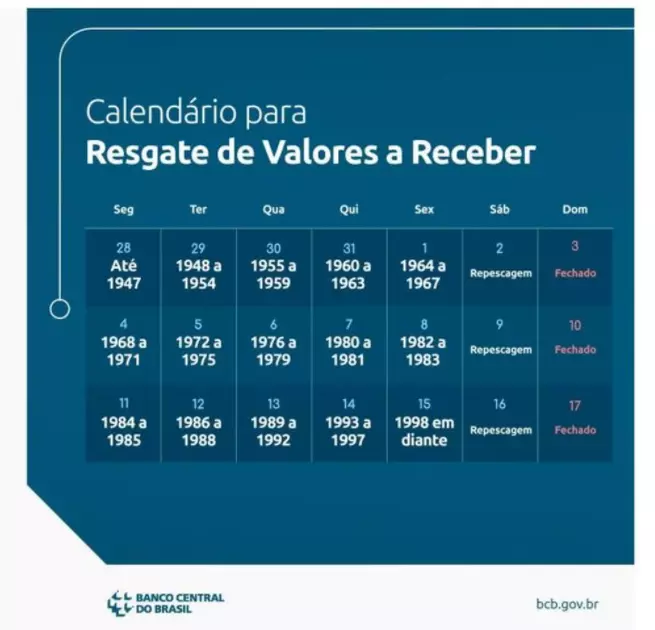

Foto: BC

Foto: BC