Banco Central disponibiliza novas datas para aqueles que perderam os prazos originais para saques dos valores esquecidos.

O Banco Central (BC) disponibilizará uma nova repescagem para os brasileiros que possuem algum dinheiro esquecido em instituições financeiras e que tenha sido detectado pela plataforma Sistema Valores a Receber (SVR).

Aqueles que não solicitaram o saque dentro do período estipulado pelo órgão terão novas datas para fazer o pedido.

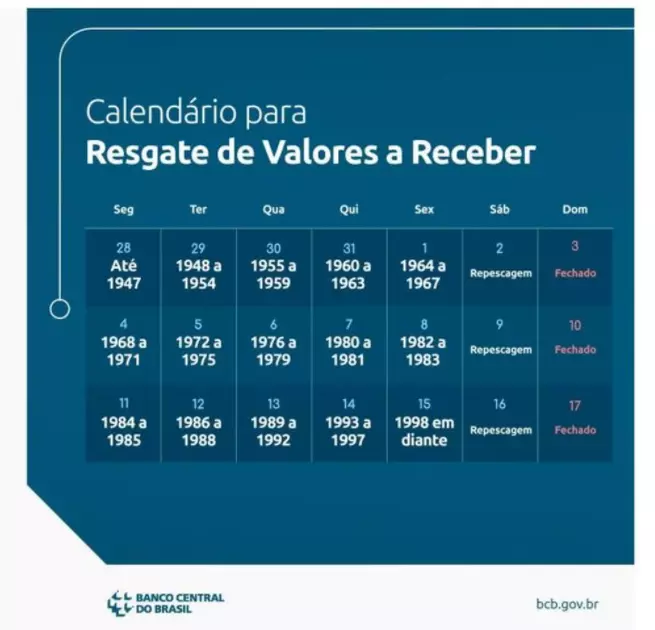

O novo calendário já começa nesta segunda-feira (28) e vai até o dia 16 de abril, e o cronograma de agendamento dos saques seguirá o ano de nascimento ou de fundação das empresas.

O BC indica que a partir de hoje todos devem refazer a consulta, inclusive aqueles que já sacaram os valores, pois os bancos acrescentam novos dados ao sistema e novos recursos podem estar disponíveis.

Originalmente, nesta segunda-feira, começaria o saque para todas as idades, mas o órgão alterou as regras de pagamento e divulgou este novo calendário de saques.

Na nova programação, o usuário poderá agendar o saque em qualquer momento do dia programado, ao invés de apenas em determinados horários.

Até o momento, mais de 114 milhões de usuários e 2,7 milhões de empresas acessaram o Sistema Valores a Receber, sendo que desse total 25,9 milhões de pessoas e 253 mil empresas receberam alguma restituição.

Calendário repescagem SVR

Confira o novo calendário da repescagem do Sistema Valores a Receber, que começa hoje (25).

Foto: BC

Foto: BC

Segunda fase do SVR

Entre o dia 17 de abril e 1º de maio, a plataforma SVR será reformulada para abrir a segunda fase do programa, que incluirá novas fontes de recursos esquecidos no sistema financeiro do país.

Entre as novas fontes de recurso, entrarão:

• Cobranças indevidas de tarifas ou obrigações de crédito não previstas em termo de compromisso;

• Contas de pagamento pré-paga e pós-paga encerradas e com saldo disponível;

• Contas encerradas em corretoras e distribuidoras de títulos e de valores mobiliários;

• Outros cenários que resultem em valores a serem devolvidos reconhecidos pelos bancos.